総合商社は安いのか?

投資の神様」とも評されるウォーレン・バフェット氏が、日本の5大商社株の投資比率を増やすことを表明した。さらに、バフェット氏は5大商社以外の日本の投資先にも関心を持っているという。バフェット氏は、なぜ日本株を“買い”だと評価しているのだろうか。

https://diamond.jp/articles/-/321227

大手総合商社とは、三菱商事、伊藤忠商事、三井物産、丸紅、住友商事の5社ですが、バフェット氏は今後、保有比率を増やす発言をしました。

これまでと今後について解説していきます。

どれくらい投資してるの?

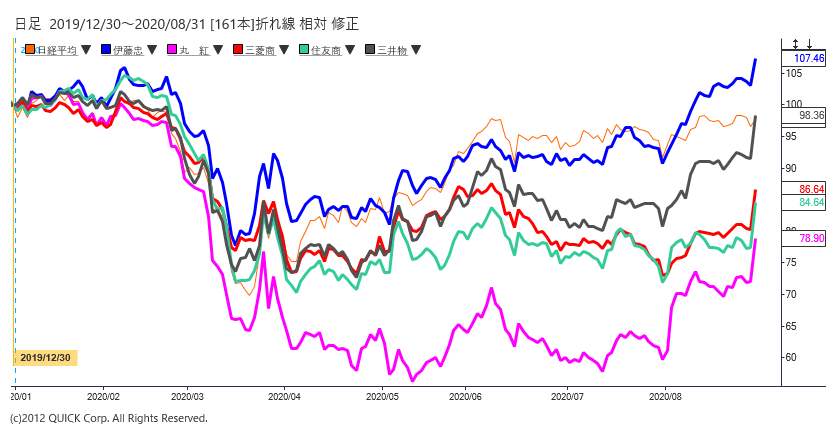

5大商社への投資が最初に明らかになったのは2020年8月30日でした。 5社全て5%を少し超えるところまで株式を購入しています。

投資の神様の購入を受け、それぞれの総合商社の株価は大きく上昇することとなります。

総合商社は割安なのか?

そして、2022年の4月にそれぞれの保有比率を7.4%に高めたことをコメントします。バフェットは割安銘柄であったり配当利回りが高い銘柄を好んで投資しますが、実際にデータを見てみましょう。

| 社名 | PER | PBR | 配当利回り |

| 三菱商事 | 6.2 | 0.9 | 3.61% |

| 三井物産 | 6.0 | 1.06 | 3.18% |

| 住友商事 | 5.5 | 0.82 | 4.7% |

| 伊藤忠商事 | 8.1 | 1.37 | 3.13% |

| 丸紅 | 6.2 | 1.2 | 4.03% |

東証プライムの平均PERは15倍となっていますが、総合商社のPERはそれらの平均を大きく下回っています。PBRについても1倍を下回ると、簿価純資産をした回るとされ、企業価値を作っていないとみなされますが、三井物産を除くと1倍を下回っています。

PER、PBRそれぞれの面で非常に割安に評価されていることがわかりますね。

また、配当利回りを見ても3〜4%と保有する分には悪くない利回りですね。

最後に

PER、PBR、配当利回りを見ましたが、それぞれバフェットが買いそうな企業だと感じました。総合商社はさまざまな事業を扱い、素人目には何をやっているのかわかりにくい業態ですし、投資ファンドに近い会社です。

バフェットが経営するパークシャー社もさまざまな事業会社を傘下に持つ投資会社ですから、総合商社の事業モデルには親近感を感じたのかもしれませんね。